Análise da Carteira e Recomendações para Investidores de Perfil Moderado a Arrojado

Uma carteira de investimentos bem estruturada é essencial para garantir a saúde financeira de longo prazo, especialmente para investidores com perfil moderado a arrojado. No entanto, uma alocação inadequada de ativos pode limitar o potencial de retorno e aumentar os riscos de forma desnecessária. Com o apoio de um consultor de investimentos e a orientação de um gestor de carteiras, é possível realizar ajustes estratégicos que maximizam os ganhos e protegem o patrimônio. Neste artigo, apresentamos uma análise detalhada de uma carteira de R$ 2.000.000, incluindo recomendações para otimização, diversificação e melhor alinhamento ao perfil do investidor.

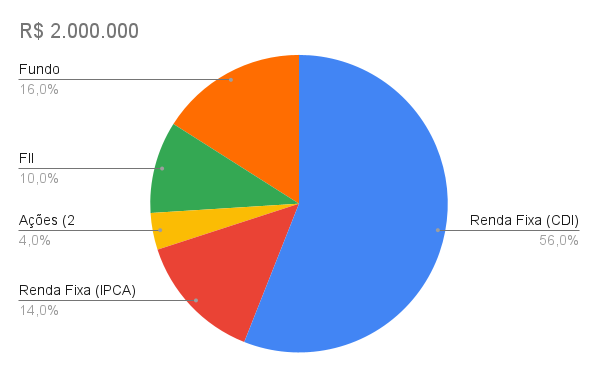

O cenário atual da carteira do investidor

Atualmente, o portfólio do investidor que analisamos, com um patrimônio de aproximadamente R$ 2.000.000, apresenta uma alocação concentrada em ativos de renda fixa. Essa alocação chega a 70% do portfólio, sendo a maior parte, 80%, vinculada ao CDI, e os 20% restantes ao IPCA.

Embora esse tipo de investimento ofereça certa segurança, o excesso de concentração em um único fundo pós-fixado pode limitar as oportunidades de ganhos mais expressivos e reduzir a diversificação do portfólio. Segundo as recomendações do consultor de investimentos, é fundamental repensar essa estratégia para aumentar o potencial de retorno e otimizar a gestão do patrimônio.

Renda fixa e a necessidade de diversificação

Para investidores com perfil moderado a arrojado, como é o caso em questão, a exposição excessiva à renda fixa atrelada ao CDI pode não ser a melhor estratégia. A recomendação do gestor de carteiras é reduzir essa concentração e aumentar a alocação em títulos indexados ao IPCA, que oferecem uma proteção melhor contra a inflação e aproveitam as atuais condições de mercado.

Uma estratégia mais equilibrada sugeriria manter 65% da carteira em renda fixa, divididos entre 70% de títulos pós-fixados e 30% em títulos indexados ao IPCA. Essa abordagem recomendada pelo consultor de investimentos permite uma melhor diversificação e potencial de ganhos, sem perder de vista a segurança.

Ações: subexposição e oportunidades de diversificação

Atualmente, apenas 4% do portfólio está alocado em ações, distribuídas entre duas empresas. Isso não só demonstra uma baixa diversificação, como também uma subexposição ao mercado de renda variável, especialmente considerando o perfil de risco do investidor.

Recomenda-se elevar a alocação em ações para 20%, com diversificação entre empresas brasileiras, BDRs e ETFs. O gestor de carteiras pode auxiliar na escolha de ativos que capturem as melhores oportunidades tanto no mercado nacional quanto no internacional. Com essa diversificação, é possível acessar mercados promissores como o americano, por meio dos BDRs e ETFs, otimizando o risco e o retorno do portfólio.

Fundos imobiliários: reduzir taxas e melhorar retornos

Fundos imobiliários são uma boa estratégia de diversificação, mas, no caso atual, há uma alocação de 10% do portfólio em um único fundo imobiliário, que além de caro, possui taxas elevadas. De acordo com a análise do consultor de investimentos, uma alocação ideal seria reduzir essa participação para 7%, distribuindo o valor em fundos diversificados, com taxas menores e histórico de retornos mais consistentes.

Proteção cambial e criptoativos

Em um cenário globalizado, a proteção cambial é essencial. Para isso, sugere-se a inclusão de ativos como ouro e moedas estrangeiras, que juntos formariam 5% do portfólio, oferecendo proteção contra a flutuação do dólar.

Além disso, a alocação de 3% em criptomoedas, recomendada pelo gestor de carteiras, pode trazer um adicional de diversificação e exposição a um mercado em crescimento, alinhado a uma estratégia mais arrojada.

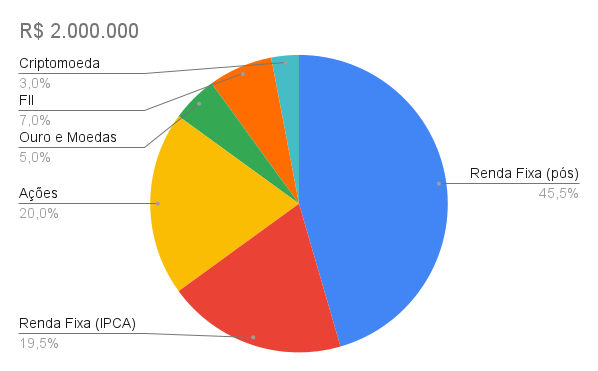

Carteira recomendada

Com base nas análises e recomendações, a carteira ideal para esse investidor com perfil moderado para arrojado seria:

- Renda fixa: 65% (70% em títulos pós-fixados e 30% em títulos indexados ao IPCA)

- Ações: 20% (ações brasileiras, BDRs, ETFs)

- Fundos imobiliários: 7% (diversificados e com menores taxas)

- Criptomoedas: 3% (para diversificação e maior exposição a ativos digitais)

- Ativos de proteção cambial: 5% (ouro e moedas estrangeiras)

Essa distribuição de ativos oferece uma diversificação robusta, reduz os riscos da concentração excessiva em um único ativo e maximiza as oportunidades de retorno, alinhando-se ao perfil de risco do investidor. Contar com a ajuda de um gestor de carteiras nesse processo é essencial para garantir uma gestão eficaz e alinhada aos objetivos financeiros de longo prazo.

Conclusão

A revisão da carteira apresentada traz uma visão clara sobre como otimizar o portfólio de um investidor com patrimônio significativo e perfil moderado a arrojado. Com as orientações de um consultor de investimentos experiente ou a ajuda de um gestor de carteiras da Minha Gestora, é possível alcançar uma maior diversificação, proteção contra flutuações econômicas e otimização dos retornos, garantindo uma estratégia sólida de longo prazo.

"Muito bom dia capitalistas e capitalistos..."

Todos os dias, trazendo os fatos e comentários com muita irreverência, Mario Goulart, analista CNPI da Minha Gestora, comenta as notícias que mexem com o mercado. Inscreva-se e fique por dentro das novidades e fortalecer sua jornada.

Compartilhe este Artigo